槓桿是使用借來的錢投資於貨幣、股票或證券。槓桿的概念在外匯交易中非常普遍。通過從經紀人那裡借錢,投資者可以交易更大的貨幣頭寸。因此,槓桿放大了貨幣匯率有利變動的回報。然而,槓桿是一把雙刃劍,意味著它也可以放大損失。外匯交易者學習如何管理槓桿和採用風險管理策略來減輕外匯損失非常重要。

了解外匯市場中的槓桿

外匯市場每天進行價值超過 5 萬億美元的貨幣交易。外匯交易涉及買賣貨幣的匯率,目標是匯率對交易者有利。外匯匯率以經紀商的買入價和賣出價報價。如果投資者想要做多或買入一種貨幣,他們會被報出要價,當他們想要賣出貨幣時,他們會被報出買入價。

例如,投資者可能會購買歐元兌美元 ( EUR/USD ),希望匯率會上漲。交易者將以 1.10 美元的要價買入歐元/美元。假設匯率有利地移動,交易者將在幾個小時後通過使用買入價將相同數量的歐元/美元賣回給經紀人來平倉。買入和賣出匯率之間的差異將代表交易的收益(或損失)。

槓桿比率的類型

每個經紀人所需的初始保證金可能會有所不同,具體取決於交易規模。如果投資者購買價值 100,000 美元的歐元/美元,他們可能需要在賬戶中持有 1,000 美元作為保證金。換言之,保證金要求為 1% 或 ($1,000 / $100,000)。

槓桿比率顯示交易規模因經紀人持有的保證金而放大了多少。使用上面的初始保證金示例,交易的槓桿比率將等於 100:1(100,000 美元 / 1,000 美元)。換句話說,對於 1,000 美元的存款,投資者可以在特定貨幣對中交易 100,000 美元。

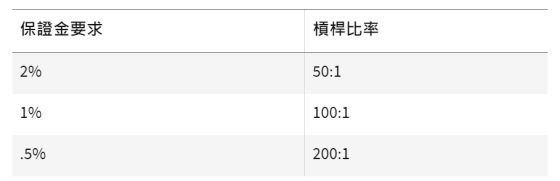

保證金要求和槓桿比率

從上表中我們可以看出,保證金要求越低,每筆交易可以使用的槓桿就越大。但是,經紀人可能需要更高的保證金要求,具體取決於所交易的特定貨幣。例如,英鎊兌日元的匯率波動很大,這意味著它可能會劇烈波動,導致匯率大幅波動。

經紀人可能希望在波動較大的貨幣和波動的交易期間持有更多的資金作為抵押品(即 5%)。

槓桿的風險

儘管通過使用槓桿賺取可觀利潤的能力是巨大的,但槓桿也可能對投資者不利。例如,如果您的一項交易的基礎貨幣與您認為會發生的方向相反,則槓桿將大大放大潛在損失。為避免災難,外匯交易者通常採用嚴格的交易方式,包括使用止損單來控制潛在損失。止損是與經紀人的交易訂單,以特定價格水平退出頭寸。通過這種方式,交易者可以限制交易的損失。

No responses yet